教育資金に係る贈与税の非課税特例

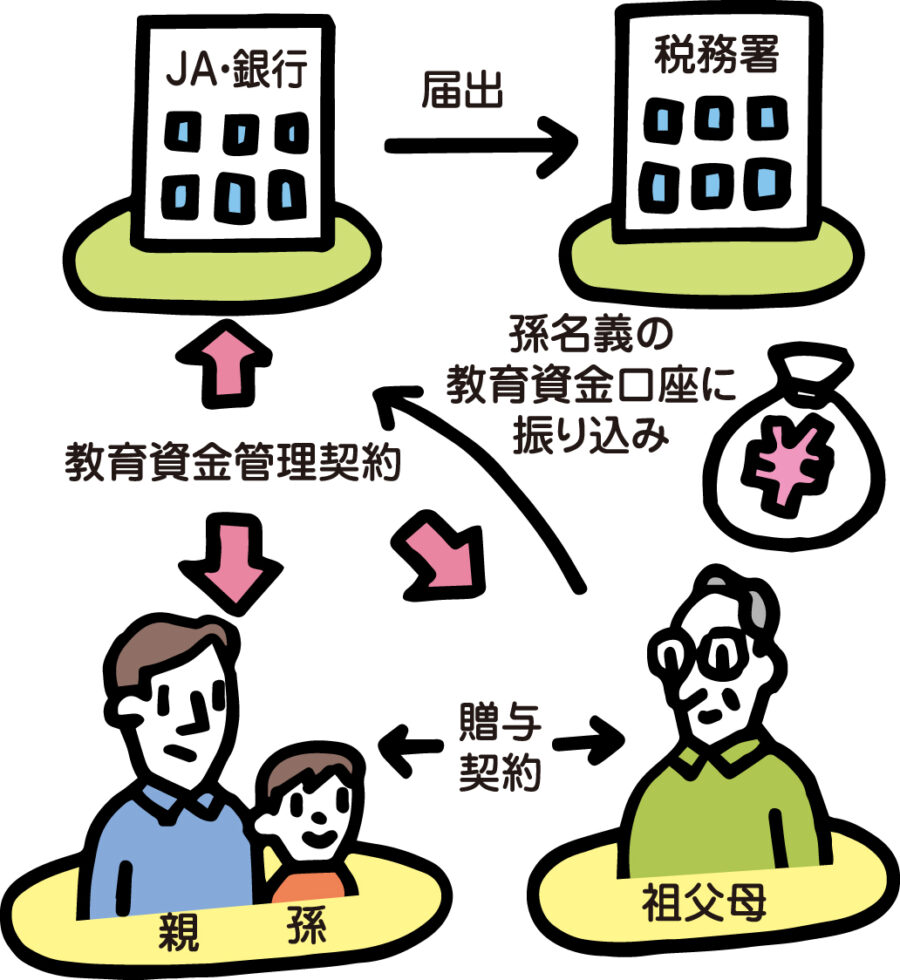

教育資金については、扶養義務者相互間で必要な都度負担をすれば、贈与税は非課税です。「教育資金に係る贈与税の非課税特例」は、教育資金を必要な都度ではなく、教育資金管理契約を締結し事前に一括贈与しても、その金銭を子どもや孫が教育費として支出すれば贈与税を非課税とする特例です。

具体的には、30歳未満の者が祖父母等の直系尊属から生前一括贈与を受け、贈与を受けた金銭等について教育資金管理契約を締結しその契約に基づきJA、信託会社、銀行等の金融機関に信託等をした場合、受贈者1人につき1500万円(学習塾の月謝・教材購入費など学校等以外に支払われる教育資金は23歳までに支払う必要があり、かつ、500万円が限度)まで贈与税が非課税になります。なお、信託等を行った日が2021年4月1日以後の場合、資金管理契約の終了日前に贈与者が死亡したときは、その死亡日における非課税拠出額から教育資金拠出額を控除した残額がその贈与者の相続財産と見なされるとともに、相続税課税の際、贈与者が受贈者の祖父、祖母など1親等の血族以外の場合は、残額に対応する部分の相続税額が2割増しになります。ただし、贈与者の死亡日に「受贈者が23歳未満」「受贈者が学校等に在学中」「受贈者が教育訓練給付金の支給対象の教育訓練を受講」のいずれかに該当する場合は、その残額は相続財産になりません。

贈与後、受贈者が30歳に達した日において原則として資金管理契約は終了し、残額があるときは、その日にその残額の贈与があったものとして贈与税が課税されます。ただし、受贈者が30歳に達したとしても「受贈者が学校等に在学」などの要件に該当しているときは最長40歳まで資金管理契約が継続されます。この特例は、2023年3月31日までに資金管理契約に基づき信託等を行った場合に適用されます。

JA全中・JAまちづくり情報センター 顧問税理士●柴原 一

引用元「JA広報通信」